إذا كنت متداول مبتدئ أو محترف لابد إنك سمعت عن إدارة المخاطر في التداول، وقد ربما سئمت من كثر التحذير والتنوية لأدارة المخاطر. هذه هي الحقيقة الوحيدة الصادقة في سوق الفوركس أو في الأسواق المالية بشكل عام. وما دون ذلك هي علوم ضروية لكنها تعتبر علوم أحتمالات وليست علوم مطلقة.

في هذا المقال سوف نشرح ماهي إدارة المخاطر وأهميتها في أسواق المال، وسوف نزودك بمعلومات علمية حتي تتمكن من أنشاء خطة كامله لأداره المخاطر. والتي بدورها سوف تبقا في السوق ولن يجعلك أي شي تستمر في السوق سوى إداره المخاطر، هيا بنا إلى الشرح.

ماهي إدارة المخاطر

إدارة المخاطر هي عبارة عن مجموعه من الطرق والأساليب وبعض من علم النفس مثل التحكم بالمشاعر، والتي إذا التزم بها للمتداولين سوف تمكنهم من حماية أنفسهم من الخسائر الجزئيه أو الكاملة. بمعنى أخر هي قواعد يوضفها المتداول لصالحة، إذا استخدمت مخاطر عالية ستكون الأرباح عالية، ولا ننسى أنة كلما زادت المخاطرة والأرباح تزيد معها الخسائر أذا لم يمشي السوق حسب رغبة المتداول. والادارة الصحيحة هي فن تستطيع من خلالة تحجيم الخسائر وزيادة الأرباح على المدى الطويل.

إدارة المخاطر ليس أسلوب واحد أو درس إو درسين يمكنك من خلالة أن تكون متمكن من الأدارة الصحيحة، بل تتضمن عدة جوانب مثل:

- تحديد نقاط الدخول والخروج بشكل صحيح ومدروس.

- اختيار حجم التداول الصحيح المناسب لنسبة المخاطرة المحدد و المناسب لرأس المال.

- التحكم في المشاعر التي تدمر المتداول مثل الخوف والطمع.

لماذا إدارة المخاطر مهمة

سوف أعطيك مثال ولكن لا تتعجب أو تعتبر هذا المثال إنة مثير للسخرية، لأنة فعلاً موضوع مهم ويحتاج إلى الأمثلة الواقعية من أجل وصول المعلومة بشكل كامل.

لنفترض أن لديك سيارة لايهم نوع السيارة المهم أنها تسير على أربع أطارت. إذا انفجر عليك أحد الأطارت ماذا ستفعل؟ ساخبرك ماذا ستفعل.

1ـ إذا كنت تحب هذة السيارة وتعبت كثيراً حتى حصلت عليها سوف تتوقف وتصلح هذا الأطار على الفور، وهذا من أجل تفادي التكاليف وأي مشاكل أخرى قد تظهر اذا مشيت على الأطار ولم تقم بحل المشكله.

2ـ إذا كنت من الناس الذين لم يتعب حتي جلب قيمة هذه السيارة أو تحصل عليها من والدة. حتماً سوف يكمل قيادة السيارة للوصول إلى أقرب فني ثم يقوم باصلاحها، لكن السؤال هل سيتم اصلاحها بسرعة وبنفس تكاليف الشخص السابق؟.

بكل تأكيد التكلفة ستكون عالية للأصلاح ، والسبب إن الصديق الثاني قام بقيادة السيارة ولدية عطل. وبالتالي لقد تسبب في بعض الأعطال الأضافية التي قد يترك بسببها السيارة لفترة طويلة حتي يحصل على المال كي يقوم بأصلاح جميع الأعطال.

نستنتج من هذا المثال أن إدارة المخاطر هي الحل الوحيد التي تجعلك تستمر في سوق الفوركس أو مجال التداول بشكل عام. إذا خسرت ولديك خطة تداول متكاملة سوف تستمر في السوق ولن تتوقف وسوف تربح وتخسر، لكن المحصلة النهائية هي الاستمرار والربح على المدى الطويل.

بالمقابل إذا كنت متداول بدون إدارة المخاطر يسعدني أن أقول لك أنك لست متداول، ولكنك مقامر تنتظر الجائزة الكبرى من هذا المجال، ولن تحصل على الجائزة الكبرى بل ستحقق خسائر كبيرة وقد ربما تتوقف عن العمل في هذا السوق.

كيف تطبق خطة إدارة المخاطر

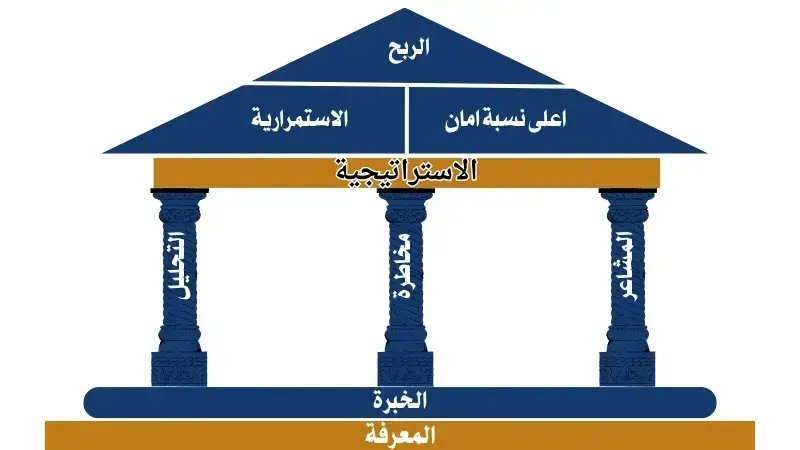

قبل كل شي دعنا نتخيل ان منهج المتداول الناجح على شكل المبنى التالي ودعنا نستخدم نموذج المبنى في الشرح.

1. المثلث في الاعلى يمثل الربح والهدف النهائي، وهذا كل مايطمح لة كل متداول ولا لما دخل هذا المجال، وفي نفس الوقت هذا الهدف غير كافي. لكن الامر الصحيح هو الربح بأستمرارية واعلى نسبة امان والتي تتمثل في الصورة وموقعها تحت قمة الهرم الذي يمثل الربح

2. من اجل المحافضة على الأستمرارية والأمان من المخاطر يجب بناء أهدافك على لوح قوي والتي تتمثل في الأستراتيجية.

3. تستند الأستراتيجية على ثلاثة اعمدة اساسية لايمكن ان تنجح الأستراتيجية بسقوط أحد هذة الأعمدة، وكل عمود يستند على العمود الأخر واهم هذة الأعمدة.

تطبيق إداره المخاطر مثل المحترفين

عمود التحليلات ـ analysis

يعتبر عمود التحليل اول عمود ستقوم بانشاءة من اجل بناء استراتيجية قوية. التحليل الفني لة جوانب كثيرة لكن النظرة الخاصة بنا هي ان تحلل بادوات التحليل الكلاسيكي مثل مناطق الدعوم والمقاومات ومناطق العرض والطلب وتحديد الترندات والأتجاة العام والنماذج الفنة ومؤشرات والكثير من الأساسيات.

لكن في نهاية الأمر سيكون لك الخيار في اختيار مدرسة التحليل الخاصة بك. قد تختلف التحليلات وفي بعض الأحيان قد يلزمك بعض انواع التحليل الى جانب التحليل الفني مثل التحليل الأساسي. لست مطالباً في ان تكون محلل اقتصادي اودكتور اقتصاد، لكن يكفي ان تكون على اطلاع بأهم الاخبار الاساسية المؤثرة على السوق.

عمود إدارة المخاطرـ Risk Management

إدارة المخاطر هي نوع من انواع التحليل الفني، وقد فصلناها في عمود مستقل لأهميتها القصوى في التداول وتكاد تكون الأساس في التداول. بعد ان ينتهي المتداول من عملية التحليل يدخل في المراحل التالية:

بعد ان تقوم بتحليلاتك الازمة سوف تظهر فكرة تستيطع استخدامها لتوقع حركة السعر بمعنى اختيار اقوى تحليل في نظر المتداول واي نوع من انواع التحاليل الذي تدعمة عوامل نجاح التحليل مثل :

ظهور نموذج فني يدعم تحليلك ويأكد لك الأتجاة الصحيح ، والاكثر من ذالك اذا استخدمت اي مؤشر يدعم تحليلك ويعطيك اشارة صحيحة في نفس اتجاة التحليل الخاص بك.

تعني نسبة المخاطرة للعائد تحديد حجم الصفقة المناسب للأستراتيجية وتقوم بحساب الخسارة المتوقعة قبل ان تبدأ في حساب الارباح. ولا تدخل في صفقة قبل ان تحسب المبلغ الذي تريد ان تدخل بة وتحديد وقت الخروج من الصفقة. سواءً كانت رابحة او خاسرة وهذة اهم نقطة في إدارة المخاطر والتي تحافظ على استمرارية الربح الامن اذا التزمت بها.

عمود المشاعرـ emotions

إدارة المشاعر لاتقل أهمية عن إدارة المخاطر، واستطيع ان اقول اذا كنت قد دخلت مجال تداول الفوركس ولازلت تحقق الخسائر فالمشاعر هي السبب الوحيد. مثل مشاعر الخوف والطمع ومعاندة الاسواق. كثير من المشاعر السلبية التي يمكن ان تخفف منها او تتركها نهائياً واستبدالها بالمشاعر الأيجابية مثل الصبر والألتزام والأخلاص في العمل. وقبل كل هذا يجب ان تتعلم كيف تخسر وتتحكم في خسارتك والحد منها قبل ان تتعلم كيف تربح.

كل عمود من هذة الأعمدة عبارة عن مدرسة متكاملة من العلوم المطلوبة من كل متداول لأنشاء خطة تداول ناجحة.

4. المكان الاخير من هيكل البناء هو الاساس والذي يتمثل في الخبرة والمعرفة، الخبرة والمعرفة هي ان تقوم ببناء الاستراتيجية الخاصة بك ثم تقوم باختبارها وتحدد نسبة نجاح وقوة هذة الاستراتيجية. فاذا كانت استراتيجية غير ناجحة يمكنك التعديل عليها او هدمها وتبني الاستراتيجة من جديد حتى تصل الى الاستراتيجية المطلوبة.

انواع مخاطر التداول

توجد الكثير من مخاطر التداول المرتبطة بسوق البورصة بشكل عام، وهذه المخاطر قد تتسبب في خسارة كبيرة للمتداول إذا لم يكن على معرفة كافية بهذة المخاطر. وسوف نشرح الان أنواع إدارة المخاطر على النحو التالي.

مخاطر الرافعة المالية

الرافعة المالية هي أحد أكبر المخاطر في سوق الفوركس، وهي القاتل الصامت للمتداول. بمعنى بسيط

الرافعه المالية هي أداة في سوق التداول تمكنك من مضاعفة حسابك بشكل كبير وبالتالي كلما ارتفعت الرافعه المالية ارتفعت المخاطر.

هناك دراسة تقول إن معظم المحترفين في سوق الفوركس واصحاب المحافظ الأستثمارية يفتحون عقد واحد ستاندر لكل 50000 الف دولار في حساباتهم. يعني مقابل كل عقد ميني لوت وهو العقد والمصغر يستخدمون 5000 دولار من حساباتهم.

بغض النظر عن شركات الوساطة المالية التي تقدم رافعة مالية كبيره، والمصيبة الكبرى هي توفير الحد الأدنى للأيداع والذي لا يتجاوز في بعض الشركات 20 دولار.

فكر قيلاً واسأل نفسك، لماذا المحترفون والحيتان يستخدمون هذا الأسلوب. بينما المبتدئين والأقل خبرة يفكرون إنهم يستطيعون النجاح في التداول بأيداع 3000 الف دولار ويقومون بفتح عقد وأحد ستاندر. أو حتي يقوم بأيداع 500 دولار ويفتح عقد بقيمه 10 عقود مايكرو لوت او عقد واحد ميني لوت والذي يمثل 10000 وحدة من العمله الأساس.

أنا لا أقول أنة يجب أن يكون لديك رصيد 100 الف دولار أو 50 الف أو حتى 10 الف دولار. كلنا بدأنا بمحافظ صغيرة، لكن على أقل تقدير إذا كنت تريد الدخول في مجال التداول يجب أن يكون لديك رصيد 4000 دولار كحد ادني. والحد من استخدام الرافعه المالية باقصى قدر ممكن.

مخاطر العمليات أو مخاطر الطرف المقابل

تتمثل مخاطر الطرف المقابل في التخلف عن الاتفاقات في التنفيذ، ولنعطي مثال عن هذة المخاطر حتى تصل المعلومة بشكل أوضح. لنقل أن الطرف المقابل لك هو شركة الوساطة التي تسجل فيها وتقوم التداول.

ستكون الشركة التي تنفذ من خلالها أوامر التداول هي المسؤلة عن تنفيذ هذة الأوامر. من هذة الناحية يجب عليك اختيار وسيط موثوق من أجل ضمان عدم التلاعب في الصفقات وتأخير عمليات التنفيذ التي تقوم بتنفيذها.

مخاطر الدول

المقصود بمخاطر الدول انك عندما تريد ان تستثمر في عملة بلد ما فلا بد من تقييم الوضع الاقتصادي في هذا البلد و مدى الاستقرار فيه ، ثم تقرر الاستثمار ام لا فعند اختيار بلد للاستثمار لابد ان تختار بلد مستقر و قوي اقتصادياً وان تبتعد عن البلدان النامية و المضطربة و الغير مستقرة.

بمعنى اذا اردت الدخول في سوق الفوركس واردت التداول على عملة معينة يجب ان تلتزم بالنقاط التالية:

- التداول على ازواج التداول الرئيسية.

- التداول على الأزواج التي فيها سيولة عالية.

- التداول على عملات الدول التي تمثل اقوى الاقتصادات العالمية ويكون لديها اقتصاد مستقر.

- تجنب التداول على عملات الدول التي تعاني من الاقتصاد غير المستقر وتعاني من بعض الكوارث الطبيعية. لان هذا يؤثر على العملة بشكل سلبي.

مخاطر الارتباط

هناك ارتباطات بين ازواج العملات منها الارتباط السلبي ومنها الارتباط الايجابي، ومن اجل ان تتجنب المخاطر في سوق الفوركس يجب ان تكون على معرفة تامة بأرتباط العملات.

لنعطي مثال عن زوج GBPJPY باوند ين لة علاقة ارتباط ايجابية قوية مع زوج العملات CADJPY الكندي ين، في هذة الحالة لا يمكن ان تقوم بالتداول على هذة الازواج عكس اتجاة بعضها البعض. لان ارتفاع الباوند ين سيكون مقابلة ارتفاع الكندي ين .

نفس الأمر للازواج التي تربطها علاقة انعكاسية فاذا اشتريت الباوند ين وكنت تعرف ارتباط العملات ببعض سوف تبيع الذهب مقابل الدولار لأن العلاقة بينهما عكسية.

استراتيجيات تقليل المخاطر في التداول

قواعد إدارة المخاطر في التداول

لقد ذكرنا إن المخاطر في الفوركس غير منتهية وهناك الكثير من المخاطر، إذا لم تتعامل معها بأدراة صارمة سوف تكلفك الكثير من الخسائر. سوف نوضح لك أهم قواعد إدارة المخاطر ويكون لها دور أساسي في تحديد فشلك أو نجاحك في التداول

1.حدد استراتيجية والتزم بها

يعد تحديد استراتيجية تداول امر مهم، لأن الإستراتيجية الصارمة لها علاقة بادرة المخاطر وهي التي تجعلك تتحكم في مشاعرك أثناء التداول. كلنا نعرف أن المشاعر مثل الخوف والطمع الغضب إذا لم تتحكم بها سوف تكون خسائرك كبيره ولن تستطيع تحملها.

تكمن قوة الاستراتيجيه في تجنبك للعواطف لإنة مهما حصل في السوق سيكون لك استراتيجية لن تخرج عنها لاي سبب كان، وبذالك تكون قد حققت التغلب على العامل النفسي وهو ماسيجعلك تستمر على المدى الطويل.

تحديد رأس المال الذي تريد التداول بة

رأس المال في التداول يشغل الكثير من المتداولين المبتدئين، هذة حقيقة لايمكن إنكارها ويمكن أن تسأل نفسك إذا كان سوق الفوركس يتطلب مني رأس مال كبير ماذا علي أن افعل.

الأجابة هي إن كان لديك رأس مال يتجاوز 100000 الف دولار فمن الطبيعي أنك لن تدخل مجال الفوركس، ورأس المال الذي لديك تستطيع أن تعمل مشروع استثماري على ارض الواقع. والنتيجه تكون إنت المشرف على مشروعك الخاص وتكون خطورتة أقل من مخاطر الفوركس.

لكن إذا لم يكن لديك رأس مال كبير ستصاب بخيبة أمل وتقول مجال التداول لا يصلح لي. سأخبرك إنه يمكنك البدء في سوق الفوركس ويمكنك أن تكسب من هذا المجال على المدى الطويل، لكن يجب أن تلتزم بالأمور التالية.

- يمكنك البدء برصيد 3000 الف دولار كحذ ادنى ولا تتبع بعض شركات الوساطة وقنوات التوصيات التي يعدونك بأرباح خيالية برصيد 100 دولار.

- تحديد نسبة خسارة مئوية من حسابك لا تتجاوز 2٪ للصفقة الواحدة من إجمالي رصيد المحفظة.

- التقليل من استخدام الرافعة المالية والتي تعتبر القاتل الصامت لكل متداول لا يعرف كيف تعمل الرافعة المالية.

تحديد حجم المخاطرة للصفقة

ذكرنا في الفقرة السابقة ان نسبة المخاطرة لكل صفقة يجب أن لا تتعدى 2 ٪ من إجمالي قيمه الحساب للصفقة الواحدة.

يتم تحديد حجم المخاطرة بعدة عوامل منها حجم المخاطرة للعائد وحجم الحساب.

مثال: إذا كان لديك حساب تداول ب 3000 الف دولار وتريد فتح صفقة. بعد أن تحدد نسبة الخسارة وهي 2 ٪ من الرصيد الأجمالي وتساوي 60 دولار من قيمة الحساب.

لاحظ أنة إذا التزمت بنسبة خسارة 2% في كل صفقة من أجل إن يتم تصفير حسابك يجب أن تخسر 50 صفقة متتالية، فيما إن الأشخاص الذين لا يلتزمون بتحديد نسبة المخاطرة وحجم اللوت ونسبة الربح للخسارة قد يتم تصفية حساباتهم وخسارة أموالهم في صفقة أو صفقتين.

بعد أن شرحت هذا المثال أرجو إني قد حاولت إيصال المعلومه بالشكل المطلوب. لأنة عند خسارة نسبة بسيطة سيكون بأستطاعتك تعويض هذة الخسارة بسهولة حتي وإن خسرت عده مرات متتالية وهذا الجدول يوضح أهمية تحديد نسبة الخسارة ومدى تأثر الحساب بدون تحديد هذه النسبة.

| نسبة الأرباح المطلوبة لتعويض الخسارة | نسبة الخسارة من رأس المال |

| 11% | 10% |

| 25% | 20% |

| 43% | 30% |

| 67% | 40% |

| 100% | 50% |

| 150% | 60% |

| 233% | 70% |

| 400% | 80% |

| 900% | 90% |

تحديد وقف الخسارة

التداول بدون وقف خسارة يشبة إلى حدٍ ما رجل اعمى ويمشي بين السيارت. قد يكون وقف الخسارة في بعض الأحيان هو السبب الرئيسي لخسراتك إذا لم تقم بوضع وقف الخسارة في أماكن مدروسة. يعتبر وقف الخسارة أهم عامل بعد عامل تحديد نسبة الخسارة، والذي يجعلك متحكم بحسابك حتى وإن واجهت بعض الخسائر سوف تكون قليلة وتكون داخل السوق بأستمرار.

أريد التركيز علي نقطة كيف يتم وضع وقف الخسارة، لقد ذكرت في الأعلى أنة يجب وضع وقف الخسارة في أماكن صحيحة ومدروسة. دائماً يتم تحديد وقف الخسارة بالأعتماد على التحليل الفني وليس بالأعتماد علي وضع عدد نقاط عشوائي.

شاهد الصورة في الأعلى وهذا مثال بسيط على زوج اليورو دولار، هل تستطيع ان تخمن كيف قمت باختيار مكان وقف الخسارة بشكل مدروس؟. اذا رايت البيانات السابقة للشارت سوف تلاحظ القمة السابقة التي ارتد منها السعر بقوة وتكونت منطقة عرض. بعد ذالك تكونت قمتين متماثلتين بعد سوق صاعد وهذا نموذج انعكاسي يدل على ضعف الزخم الشرائي واحتمالية انعكاس السوق.

اذا ساقوم بتحديد وقف الخسارة فوق اعلى قمتين تشكلت واحسب عدد نقاط الخسارة المحتملة، واقيم الفكرة بشكل عام هل استطيع تحديد نسبة مخاطرة للعائد 2:1 ام ستواجهني بعض مناطق الطلب او مناطق دعم.

نسبة الربح للعائد

تشير نسبة الربح الى الخسارة إلى مدى نسبة الربح المحتمل للتداول مقابل الخسارة المحتملة للصفقة الواحدة. أي أنة يتم تحديد وقف الخسارة وأخذ الربح في الصفقات بناءً على مخاطرة معينة من رأس المال.

مثال :إذا قمت بتحليل أي زوج من أزواج العملات وقررت فتح صفقة شراء أو بيع، وحددت الربح 2 دولار. يجب في المقابل تحديد إحتمالية الخسارة بنصف مبلغ الربح. وهذه أقل نسبة لأي متداول ناجح. إذا أردت أن تربح 2 دولار في صفقة وحددت الخسارة المتوقعة 1 دولار في حال فشلت الصفقة سوف تكون نسبة الربح المخاطرة 1:2.

قد تكون في الغالب هذة النسبة المستخدمة لأغلب المتداولين والبعض منهم يستخدم نسبة 1:2، هذا الخيار يعود اليك شخصياً ويمكنك تحديد اي نسبة مخاطرة للعائد، لكن المهم هو ان تكون ارباح هذة النسبة ضعف نسبة الخسارة وبما يتماشى مع تحليلك ومدى احتمالية وصولها للهدف.

عادة ما تكون نسبة الربح / الخسارة القياسية المستخدمة في تداول الفوركس 1:2 أو أعلى. هذا يعني أن الربح المحتمل للتداول يجب أن يكون على الأقل ضعف الخسارة المحتملة. يتم استخدام هذه النسبة للتأكد من أن المتداولين يأخذون فقط الصفقات التي لديها احتمالية عالية للنجاح وأن المكافأة المحتملة تستحق المخاطرة.

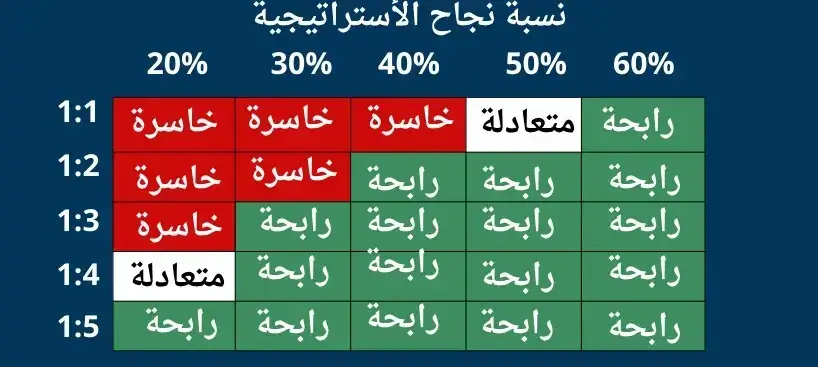

مثال: اذا استخدمت مخاطرة للعائد بنسبة 1:2 سوف تحتاج الى استراتيجية تداول نسبة نجاحها 35٪ من تداولاتك لتحقيق الربح. هذا لأن الربح المحتمل أكبر بمرتين من الخسارة المحتملة ، لذلك حتى إذا خسرت صفقات اكثر من الصفقات الرابحة ستكون المحصلة النهائية هي الربح. من ناحية أخرى ، إذا أخذ المتداول صفقة مع نسبة مخاطرة للعائد 1:1 ، فإنه يحتاج إلى ربح 50٪ من تداولاته لتحقيق التعادل. والجدول التالي يوضح نسبة نجاح الاستراتيجية الذي تحتاجها لتحقيق الربح مقابل نسبة المخاطرة للعائد.

تحديد حجم العقد المناسب

أكبر الأخطاء التي يقع فيها المتداول المبتدئ أو حتى المحترف، هي التداول دون استراتيجية معينة او قيامهم بفتح صفقات عشوائية بأحجام كبيرة. والأكثر من ذالك لايتم مراعاة مخاطر الرافعة المالية، وكل هذة الامور المهمة دائماً يؤدي عدم الألتزام بها إلى خسائر كبيرة يصعب تعويضا.

شوف هذا المثال الذي نتجاهل فيه إدارة المخاطر عند تحديد حجم اللوت المناسب للاستراتيجية، اذا عندك حساب 1000 دولار وهذا الحساب رافعتة المالية 1:400 وفتحت صفقة على زوج اليورو دولار بحجم 5 عقود ميني لوت. اذا عكس السعر عكس تحليلك بمقدار 50 نقطة سوف تخسر 250 دولار من اجمالي الحساب يعني 25 % من الحساب في صفقة واحدة.

المثال الثاني اذا فتحت صفقة وكبرت العقد الى عقد واحد ستاندر ستكون خسارتك 500 دولار اذا عكس عليك السعر50 نقطة فقط.

لقد خسرت 500 دولار في صفقة واحدة وهذا الامر اثر في نفسيتك كمتداول وغضبت وقررت تعويض خسارتك دون مراعاة التحليل االفني وإدارة المخاطر. وقمت بفتح صفقة 2 لوت قياسي (وستاندر) وكل هذا من أجل تعويض الخسارة بشكل أعمى.

لاشك إن السعر سوف يعكس عليك لأنك دخلت بشكل انتقامي وبدون تحليل أو إدارة المخاطر، لكن في هذا الأنعكاس لن تحتاج إلى 50 نقطه لخسارة ماتبقى من حسابك سوف تحتاج إلى 25 نقطة فقط. وبعد ذالك أستطيع أن أقول لك مبارك لك لقد فقدت حسابك بالكامل.

من اجل معرفة كيفية حساب حجم العقد المناسب لرصيد حسابك وبإدارة مخاطر صارمة قم بعملية حسابية بسيطة كلاتي:

(حجم الحساب× النسبة المحددة للمخاطرة ÷ عدد نقاط وقف الخسارة).

اذا كان لديك حساب بقيمة 2000 دولار، وحددت نسبة المخاطرة للصفقة 2% وقمت بعد ذالك بالتحليل وبناءً على التحليل تم تحديد 40 نقطة لوقف الخسارة. حينها ستكون العملية الحسابية كالاتي.

(2000×2%÷40=1)

القيمه 1 هي 10 عقود مايكرو لوت وعقد واحد ميني لوت وتساوي النقطه قيمة 1 دولار لكل نقطة تتحرك ربحاً او خسارة.

واذا اردت انت ترفع المخاطرة، وهذا مثال فقط ولا ننصح بأستخدام اكثر من 2% مخاطرة من قيمة الحساب.

(2000×5%÷40=2.5)

القيمة 2.5 هي 25 عقد مايكرو لوت وعقدين ونصف ميني لوت وتساوي النقطة 2.5 دولار ونصف صعوداً او هبوطاً.

المثال الاخير:(2000×35%÷40=17.5)

القيمة 17.5 عباره عن 5عقود مايكرو لوت و7 عقود ميني لوت وعقد واح قياسي (ستاندر)، من خلل هذا العقد يتضح ان قيمة النقطة الواحدة في اي إتجاة 17.5 دولار.

ملاحضة💡

قيمة النقطة في العقد الصغير “مايكرو لوت” = 0.10سنت.

قيمة النقطة في العقد المصغر”ميني لوت” = 1.00 دولار.

قيمة النقطة في العقد القياسي ” ستاندر” = 10.00دولار.

ولحساب قمة النقطة بشكل سريع استخدم أداه حساب حجم اللوت المناسب.

الحد من استخدام الرافعة

قديماً كان تداول الفوركس مقتصراً على المؤسسات المالية والبنوك والمستثمرين فقط، واذا كنت تريد التداول كشخص فقد يلزمك 100000 دولار من أجل إن تقوم بفتح مركز تداول بقيمة 0.01. تخيل معي 100 الف دولار من أجل فتح صفقة على أصغر عقد مايكرو لوت والتي تساوي النقطة في هذا العقد 0.10 سنت. فعلياً لو كان لديك 100000 دولار لن تحتاج إلى سوق الفوركس.

بعد ذالك تم ايجاد فكرة الرافعة المالية من أجل تسهيل عملية التداول للأفراد، وهي عبارة عن اضافة الهامش أو زيادة الرصيد الخاص بك من أجل فتح مراكز تداول أكثر. لكن كيف يتم هذا؟.

لنفرض إنك اودعت في حسابك 1000 دولار وتستخدم رافعة مالية 1:100، هذا يعني إنك تستطيع فتح صفقة بحجم 1 ستاندر لأن الرافعة المالية ضاعفت حسابك 100 مرة أي 1000 دولار أصبحت تساوي 100000 دولار. وإذا استخدمت رافعة مالية 1.200 ستكون قادر على فتح صفقة بقيمة 2 لوت ستاندر وأصبحت 1000 دولار تساوي 200000.

حسنا لقد فهمت كيف تعمل الرافعة وماهو هدفها، لكن أين تكمن خطورة الرافعة؟

في المثال السابق ذكرت إن رافعة 1:100 تضاعف حجم الحساب 100 مرة الخطورة في هذا الأمر أن الوسيط الذي يقدم الرافعة سيقدم لك هامش كبير من أجل فتح المزيد من الصفقات. والمزيد من الصفقات تعني زيادة الأرباح أو زيادة الخسائر، وسوف نوضح خطورة الرافعة المالية بالشكل التالي :

- إذا لديك رصيد 1000 دولار والرافعة المالية 1:100 وفتحت عقد واحد (مايكرو لوت 0.01) وتحرك السعر 10 نقاط سوف تكسب دولار أو تخسر دولار وستكون قادر على فتح صفقة أخرى بأى حجم اصغر من حجم اللوت القياسي واكبر عقد يمكنك فتحة هو (لوت قياسي 1:00).

- إذا لديك رصيد 1000 دولار والرافعة المالية 1:1 أي انك لا تستخدم الرافعة المالية. هنا سوف تستطيع فتح حجم الصفقة الأقصى(عقد مايكرو لوت0.01) ولن تستطيع فتح أي صفقة مادام رصيدك أقل من 1000 دولار والهامش في حسابك غير كافي لفتح صفقه أخرى، وهذا بسبب إن العقد مايكرو لوت يمثل 1000 وحدة من العملة الأساس وليس لديك رافعة مالية كي تزيد الهامش.

بكل تأكيد ستفكر قائلاً إن الرافعة بالنسبة للمبتدئين كنز، هي فعلاً كنز للأشخاص المحترفين والذين يجيدون التعامل معها، وموت بطيئ للمتداولين المبتدئين الذي لا يستطيع التعامل بشكل صحيح مع الرافعة المالية.

البعض قد يعتقد إن الرافعة المالية تضاعف الارباح كلما ارتفعت، في الحقيقة هي ليست لها علاقة بالأرباح بشكل مباشر. وإنما تساعدك في توفير هامش أكبر حتي تستطيع فتح صفقات أكثر، واذا فتحت صفقات أكثر ستكون النتيجة هي أرباح أكثر إذا تحرك السوق حسب تحليلك وخسائر أكبر إذا تحرك السوق عكس تحليلك. سنشرح امثلة على ذالك.

لنفترض أولاً أن رصيد حسابك 1000 دولار.

الرافعة المالية 1:1 تستطيع فتح صفقة بحجم 0.01 ولا أستطيع فتح مركز آخر لأن الهامش 1000 دولار فقط، واذا وصلت الصفقه إلى خسارة 20 نقطة سوف تخسر 2دولار فقط.

الرافعة المالية 1:2 تستطيع فتح صفقتين لأن الهامش لديك 2000 دولار كل صفقة بحجم0.01 أو صفقة واحدة بحجم 0.02 واذا خسرت 20 نقطة سوف تخسر 4دولار.

حسنا:إذا لديك رافعة مالية 1:50 سيكون الهامش المتوفر لديك 50000 خمسون الف دولار لأن الرافعة المالية ضاعفت حجم حسابك 50 مرة. وتستطيع فتح 50 عقد مايكرو لوت بمعنى 5 عقود ميني لوت(0.5) والعقد الواحد ميني لوت (0.1) يساوي واحد دولار، مما يعني إنه إذا عكس السعر 20 نقطة ولديك صفقة بحجم 0.5 ستكون خسارتك 100 دولار، اتمني إنك فهمت آلية عمل الرافعة المالية.

نوع استثمارك

أكبر الأخطاء هي استثمارك بمكان واحد ووضع كل البيض في سلة واحدة. لا أحد يستطيع التنبوء باسواق المال أو الكوارث الطبيعية، قد تتداول على أصل مالي معين مثل زوج اليورو دولار وتضع كل محفضتك في هذه السلة.

اذا افلست بعض البنوك العالمية أو ضهر وباء جديد مثل وباء كرونا مالذي تعتقد أنة سيحدث؟. هذا ابسط مثل سيؤثر على الأقتصاد وبالتالي سيؤثر على محفضتك. لكن إن كنت ماتنوع مابين الذهب والدولار واليورو… إلخ ،هذا سيقلل من احتمالية خسارتك وكلما تنوعت محفضتك سيكون أفضل لكن التنوع يكون وفق خطة استثمارية مدروسة.

التداول مع الأتجاة العام

التداول هو بمثابة البحر وإنت المتداول بمثابة السباح، إذا مشيت عكس التيار فالنتيجة الحتمية هي الغرق، وإن مشيت مع التيار فهذا من سيخرجك إلى بر الأمان. يجب أن لا تعاند الأتجاة العام حتى وإن كانت صفقاتك صغيرة وسريعة، أنا وإنت لسنا أكبر من السوق ولسنا أكبر من البنوك والمؤسسات المالية الضحكة، لذلك لا تتداول عكس الأتجاة.

الأستمرار في التعلم

إن أفضل طريقة لتعلم نظام ادارة المخاطر المالية في الفوركس و تصبح متداول فوركس فعّال و ناجح هي معرفة كيفية عمل السوق. ومع ذلك، كما ذكرنا سابقًا، فإن السوق يتغير بإستمرار، لذلك إذا كنت تريد أن تظل متقدمًا في لعبتك، فعليك أن تكون على إستعداد دائمًا لتعلم أشياء جديدة و تحديث نفسك عن تغييرات السوق.

لا تنسى ان التداول علم متجدد ولا ينتهي, فلا تتوقف في التعلم و البحث عن المواضيع الجديدة و دراسة أخر استراتيجيات ادارة المخاطر.