ماهو نموذج الراية الصاعدة bullish bennant وكيف يتم تداولة

نموذج الراية الصاعدة هو نموذج فني استمراري ومكمل الاتجاه الصاعد. يتكون هذا النموذج من سارية وراية على شكل مثلث. السارية هي خط مستقيم يمثل ارتفاع سريع للسعر، والراية هي مثلث متماثل أو مستطيل يمثل تصحيح أو تراجع مؤقت للسعر.

مراحل تكون النموذج

- يبدأ تكون النموذج عندما يبدأ الثيران (المشترين) بدفع الأسعار إلى الأعلى بقوة كبيرة. وهذا الأندفاع يشكل الجزء الأول من النموذج (السارية).

- بعد أن تندفع الأسعار يدخل السوق في مرحلة عرضية أن تجميع. تشكل الأسعار في هذة المرحلة نموذج المثلث المتماثل.

- بعد تشكل النموذج يتم مراقبة الأسعار حتى تخترق الأسعار الخط العلوي من النموذج. وإذا لم يتم الاختراق يصبح النموذج فاشل.

كيف يتكون نموذج الراية الصاعدة

نموذج الراية الصاعدة يتكون من ثلاثة عناصر رئيسية من أجل أن يتشكل.

– الاتجاه الصاعد السابق: هو الارتفاع السريع للسعر الذي يشكل السارية للراية. يجب أن يكون هذا الارتفاع مصحوبا بحجم تداول عالي.

– التذبذب نحو الأسفل: هو التراجع المؤقت للسعر الذي يشكل الراية نفسها. يجب أن يكون هذا التراجع ضمن قناة مائلة هبوطية تتكون من خطي اتجاه يشكلان مثلث . يجب أن يكون حجم التداول منخفضا خلال هذه الفترة.

– الاختراق فوق الحد العلوي للقناة:هو الارتفاع الذي يحدث عندما يخرج السعر من الراية ويتجاوز خط الاتجاه العلوي. يجب أن يكون هذا الارتفاع مصحوبا بحجم تداول مرتفع ويعتبر إشارة للدخول في صفقة شراء.

مالفرق بين نموذج الراية والعلم الصاعد flag pattern

نموذج الراية والعلم هما من أنماط التحليل الفني للرسم البياني والتي تشير إلى استمرار الاتجاه. بعد حركة سعرية مكثفة، أي بناء سارية العلم أو الراية. وهناك بعض الأختلافات البسيطة بين النموذجين.

1. نموذج الراية يشبة إلى حد كبير نموذج المثلث المتمثل. أما نموذج العلم يتشكل على شكل قناه سعرية عرضية.

2.نموذج العلم يتكون من خطين متوازيين من الدعم والمقاومة أو على شكل قناة سعرية عرضية .

تصحيح الرايه الصاعدة لايجب أن يزيد عن 38%.اما نموذج العلم فقد يصحح إلى مستوى 50 % من مستوى السارية.

تداول نموذج الراية الصاعدة

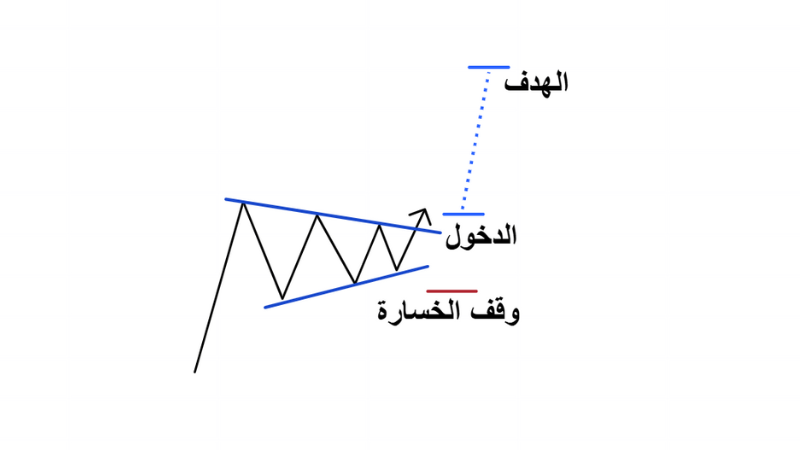

عادة ما يقوم المتداولون بتعيين أمر شراء محدد عند خط الاتجاه العلوي. عند اختراق خط الاتجاه العلوي، سيبحث المتداولون أولاً عن حجم تداول أعلى من المتوسط للمساعدة في تأكيد اختراق نمط الراية.

أهداف نموذج الراية الصاعدة

جني الأرباح

يتم جني الربح في نموذج الراية الصاعدة عند نقطتين .

1. الهدف الاول هو نفس المسافه التي تقاس بطول السارية

2. الهدف الثاني هو نصف المسافة التي تقاس بطول السارية. ويعود سبب ذالك انه غالباً يتم اختراق النموذج بزخم عالي ولا تستطيع الدخول في صفقة من بداية الأختراق.

وقف الخسارة

وقف الخسارة هو جزء لا يتجزأ من التداول وهو مهم من أجل حماية نفسك من تقلبات السوق. عادة يتم تحديد وقف الخسارة أسفل القاع الذي تسبب باختراق الأسعار إلى الأعلى كما هو موضح في الصوره.

إقرا ايضاً :

شرح كامل لنموذج الرأس والكتفين وتقنيات نجاح النموذج

شمعة المطرقة والمطرقة المقلوبة Hammer and Inverted Hammer

مزايا وعيوب نموذج الراية الصاعدة

سبق وأن شرحنا أن أي نموذج فني لة عيوب ومزايا. كذالك نفس الأمر لنموذج الراية الصاعدة. مزايا نموذج الراية الصاعدة :

- سهولة تمييز نماذج الأعلام والآليات بسبب وضوح السارية.

- سهولة العثور على نقطة الدخول، سترى المثلث أو المستطيل، الذي يخترق منه السعر، وبالمثل، من السهل تحديد نقطة الخروج من خلال طول سارية الراية.

عيوب نموذج الراية الصاعدة

1.عدم فعالية النموذج في الأطر الزمنية الصغيرة لانة قد يعطي إشارات خاطئة.

2.يأخذ اكتمال النموذج فترات طويلة في الاطر الزمنية الكبيرة مما يسبب بعض الملل للمتداولين.

تاكيدات نجاح نمط الراية الصاعدة

لتأكيد نجاح النموذج لابد من العثور على المزيد من إشارات التأكيد. لايتم التداول مباشرة بمجرد اختاراق النموذج فقط وهذا الأمر ينطبق على جميع النماذج الفنية دون استثناء. ومن أهم التأكيدات التي تؤكد نجاح النموذج هي كالتالي :

1. تشكل شموع أو سلوك سعري قوي يدعم الشراء ويوضح ضعف البائعين.

2. التأكيد عن طريق مؤشر الماكدي إذا كان يُشير إلى ضعف زخم البيع أو حصل تقاطع خط الماكدي مع خط الأشارة.

3. تكون دايفرجنز إيجابي للأسعار بحيث يدعم الصعود.

هذة مجرد امثله لتوضيح الفكرة فقط، لكن هناك الكثير من التأكيدات التي يستخدمها المتداول حسب تحليلة أو اسلوب تداولة.

الخلاصة

لا تبحث عن النموذج بين الفريمات المختلفة واختر إطار زمني واحد للعمل على النموذج. فإذا تشكل على إطار ساعة يجب متابعته واتخاذ قرار التداول على إطار الساعه وهذا ينطبق على جميع الفريمات.

لا تجعل الصفقة بدون وقف خسارة، لأنك ستكون معرض لخطر فشل النموذج والأختراق الكاذب.

كلما طالت فترة التصحيح وتشكل الراية كلما كان زخم الأختراق أقوى.

إذا ارتفع السعر بشكل قوي بعد الأختراق فلا تنتظر اعادة الأختبار. ويكون التداول عن طريق فتح صفقة شراء بعد اغلاق شمعة كاملة.